公認会計士と税理士の違い|難易度から働き方、収入の観点で

「公認会計士と税理士ってどう違うの?収入はどっちが高い?」

「公認会計士と税理士の資格なら、どっちの方が難しい?自分にも取れるか不安…」

公認会計士と税理士は、似た分野の、共通点の多い職業なので、どう違うのか分からないという方が多いかもしれません。

それぞれを比較して、どちらの資格を取るか選びたいという方もいるのではないでしょうか。

以下は、公認会計士と税理士の違いを、5つの項目ごとに比較した表です。

| 公認会計士 | 税理士 | |

|---|---|---|

| 主な就職先 | 監査法人 | 税理士事務所、独立開業 |

| 主なクライアント | 大企業 | 中小企業や個人 |

| 将来性 | 非常に高い | 高い |

| 収入 | 非常に高い | 高い |

| 資格の難易度 | 難しい | 難しい |

違いがあるのは、主な就職先やクライアント、将来性や収入だと分かります。

自分が何を重視するかによって、どちらの職業を選ぶかを決めるとよいでしょう。

例えば、以下のような選び方が考えられます。

- 収入や幅広いキャリアを重視するなら ⇒ 公認会計士

- 独立して自分の采配で自由に働きたいなら ⇒ 税理士

- グローバルファーム(Big4など)に就職したいなら ⇒ 公認会計士

この記事では、公認会計士と税理士の違いについて、くわしく解説します。

| この記事を読むと分かること |

|---|

| ・公認会計士と税理士の将来性 ・公認会計士と税理士の資格の難易度 ・公認会計士と税理士の就職先とキャリアプラン ・公認会計士と税理士の収入の違い |

この記事を最後まで読めば、公認会計士と税理士の違いが明確に分かり、どちらの資格を選ぶべきか、見極められます。

どちらを選べばいいのか迷っている方は、ぜひ参考にしてくださいね。

目次

1.公認会計士と税理士の違いを5つの項目で徹底比較!「どっちがいいの?」の疑問を解決

まずは公認会計士と税理士の違いについて、5つの項目から比較した表をみてみましょう。

| 公認会計士 | 税理士 | |

|---|---|---|

| 主な就職先 | 監査法人 | 税理士事務所、独立開業 |

| 主なクライアント | 大企業 | 中小企業や個人 |

| 将来性 | 非常に高い | 高い |

| 収入 | 非常に高い | 高い |

| 資格の難易度 | 難しい | 難しい |

公認会計士、税理士ともに資格試験の難易度は高めです。

主な就職先は、公認会計士の多くがBig4などの大手監査法人に勤める一方、税理士の多くは税理士事務所で勤務したり独立開業したりするケースが多いです。

また、就職先の違いにより、主なクライアントも、公認会計士が大企業、税理士が中小企業や個人という傾向があります。

どちらも難関国家資格であるため、将来性は高いです。ただし、税理士よりも公認会計士の方が、取り扱う業務の範囲が広く、会計以外にも経営、ファイナンスの分野などでも活躍できることから、公認会計士の方が将来性は高いといえるでしょう。

収入は公認会計士の方が、税理士よりも高くなる傾向があります。

ここからは、2つの職業や資格の違いについて、あまり変わらない点と、違いがみられる点、大きく2つに分けて、それぞれくわしく解説していきます。

| 公認会計士と税理士の大きく変わらないところ |

|---|

| ・資格取得の難易度 |

| 公認会計士と税理士の違うところ |

|---|

| ・就職先/クライアント ・将来性 ・収入 |

▶合わせて読みたい関連ページ

2.資格取得の難易度は大きく変わらない

まずは、公認会計士と税理士で、あまり大きな違いのない部分について、説明します。

ここで紹介するのは、以下の点です。

資格取得の難易度については、公認会計士でも、税理士でも、あまり違いがありません。そのため、どちらの職業や資格を選ぶか迷ったとき、判断基準にはしにくいでしょう。

ここからは、違いが少ないのはなぜか、その実態とともに、解説していきます。

2-1.公認会計士と税理士の資格取得の難易度

公認会計士と税理士の、資格取得の難易度に、そこまで大きな違いはありません。

1つだけいえる確かなことは、どちらの試験もレベルが高く、難しい試験だということです。

難易度の目安として、それぞれの資格取得に必要な勉強時間と、期間の目安を示します。

| 公認会計士 | 税理士 | |

|---|---|---|

| 勉強時間の目安 | 3000時間 | 2500時間 |

| 資格取得にかかる期間の目安 | 学生:1.5~3年 社会人:2~4年 | 学生:2~3年 社会人:3~5年 |

あくまでも目安ではありますが、どちらの資格を取るのにも、たくさんの勉強時間が必要です。

資格取得までにかかる期間は、条件によって大きく左右されますが、どちらの場合でも、最低1~2年はかかると、覚悟しておいた方がいいでしょう。

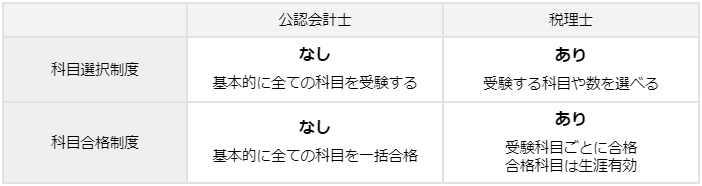

| 公認会計士と税理士は、「資格試験の制度」が異なる |

|---|

| 資格取得の難易度に直接関わってくるわけではありませんが、公認会計士と税理士では、資格試験の制度が大きく異なります。 ご自身の状況によっては、制度の違いが受験ハードルになるかもしれません。 以下は、公認会計士と税理士の、資格試験の制度の違いをまとめた表です。 |

公認会計士の試験は、基本的に、全ての科目を一度に受験して、一括で合格しなければなりません。

一方、税理士の試験では、受験する科目や数、受ける順番を自分で決められます。受験した科目ごとに合格が決まり、一度合格した科目は生涯有効で、受け直しは不要です。

このような試験制度の違いから、公認会計士の受験は「短期決戦」、税理士は「長期戦」ともいわれます。

「勉強に専念できる環境があり、まとまった勉強時間を確保できるのなら公認会計士」、「学業や仕事と両立させ、長期間かけてコツコツ勉強するなら税理士」というように、勉強への取り組み方に応じて、資格を選ぶ方法もあります。

3.就職先やクライアント、将来性や収入には違いがある

次に、公認会計士と税理士で、大きな違いがある部分について、説明します。

ここで紹介するのは、以下3点の違いです。

この3つについては、公認会計士と税理士で、ある程度の違いがあります。

そのため、どちらの職業や資格を選ぶか迷ったときの、判断基準となるでしょう。

実際にどのような違いがあるのか、1つずつ解説していきます。

3-1.公認会計士と税理士の就職先/クライアントの違い

まずは、公認会計士と税理士の就職先/クライアントの違いを解説します。

また、就職後のキャリアプランにおいて大きな違いが出てくるため、詳しく見ていきましょう。

3-1-1.資格取得後の就職先とクライアント

まずは、資格取得後の就職先です。

公認会計士試験合格後、ほとんどの方が監査法人に就職します。

監査法人とは、クライアントに当たる企業の依頼に応じて、監査業務を行う法人です。

監査のクライアントは、基本的に上場企業や資本金が5億円以上の大企業となります。これは上場企業と大企業(資本金が5億円以上、または負債金額が200億円以上)は法律で監査法人等の監査を受けることが義務付けられているからです。

したがって勤務場所は大企業の本社が集中する東京、大阪、名古屋などの大都市圏となります。

ただ、監査では地方の工場や営業所に行って棚卸の立会や実査を行うこともあり、クライアントによっては出張がある場合もあります。

また、big4などの大手グローバルファームに所属している場合は、全世界に赴任することが可能です。

公認会計士の全員が海外赴任を経験するわけではありませんが、海外で働くことを希望し、十分な英語力があれば、そのチャンスを与えてもらえます。

大都市圏や海外で働きたい方、大企業をクライアントとして仕事をしたい方には公認会計士が向いているでしょう。

参考:厚生労働省「公認会計士 | job tag(職業情報提供サイト)」

一方、税理士試験合格者は、まず税理士法人や税理士事務所に就職することが多いようです。

大手の税理士法人の多くは、東京や大阪、名古屋などの大都市圏にオフィスを置いています。一方、税理士事務所は全国各地にあるため、エリアを問わずに就職できます。

税理士事務所は地域に密着していることが特徴の一つで、クライアントは近隣の中小企業や個人となります。

職場の事業内容や方針、業務の割り振りにもよりますが、オフィスや事務所内で事務作業をすることが多い場合があれば、クライアント先で仕事をすることが多い場合もあります。

そのため、地方に住みたい方や、地元志向の方には税理士が向いているでしょう。

参考:厚生労働省「税理士 | job tag(職業情報提供サイト)」

3-1-2.就職後のキャリアプラン

次に、就職後のキャリアプランについて、解説します。

公認会計士の離職率は高く、最初に就職した監査法人を退職する人も多いといわれています。

しかし、その場合の退職理由は、スキルアップやキャリアアップを目指すポジティブなものが多いです。

監査法人を退職した後は、以下のようなセカンドキャリアを積むのが一般的です。

- 一般企業(事業会社)の経理や財務(インハウス)

- 監査法人、会計事務所

- 戦略系コンサル、会計系コンサル(IPO、M&Aアドバイザリー)

- ベンチャー企業のCFO,会社役員

- 独立、開業(会計事務所)

一方の税理士も、公認会計士同様、離職率が高い業界とされています。

税理士法人や税理士事務所を退職した税理士のうち、約7割は、独立開業しています。

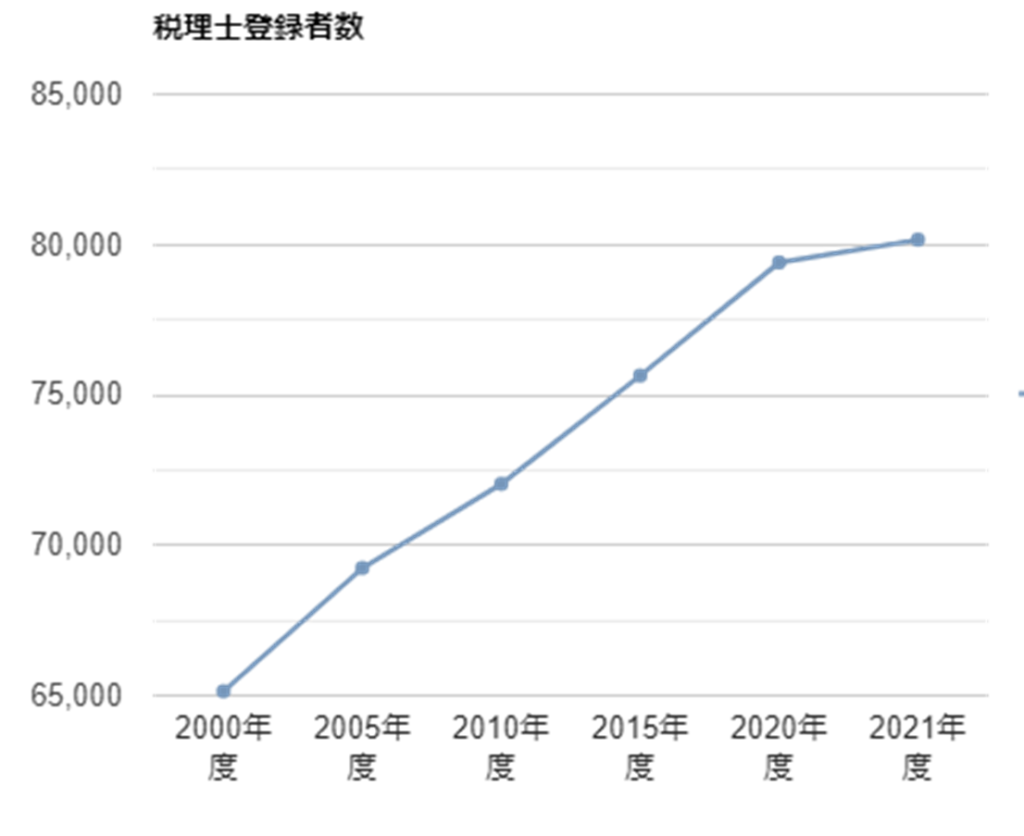

日本税理士会連合会「税理士登録者・税理士法人届出数(令和5年3月末日現在)」によると、税理士の登録者数が80,692人であるのに対して、開業税理士は55,847 人で、約7割を占めています。

とはいえ、一言で開業税理士といっても、その働き方は柔軟で、さまざまな形があります。例えば、以下のような働き方が考えられます。

- 税理士事務所を開き、専業で顧客の税務を行う

- フリーランスとして、事務所は持たずに顧客のオフィスを出入りして働く

- 税理士法人や事務所に所属しながら、副業や兼業を行う

グローバルファームに所属したい、大企業をクライアントとして働きたいなら「公認会計士」、日本で中小企業や地元企業をクライアントとして働きたいなら「税理士」を選ぶとよいでしょう。

3-2.公認会計士と税理士の将来性

まず、公認会計士と税理士という、職業の将来性についてです。

元来、公認会計士と税理士は、どちらも将来性の高い職業だと認識されてきました。

それは、公認会計士と税理士には、以下2点の共通点があるからです。

- 資格試験の難易度が高く、資格取得者が限定される

- 資格取得者だけが行える「独占業務」がある

この2つの共通点は、2023年現在でも、変わっていません。

しかし、ここ数年の社会状況の変化に伴い、公認会計士と税理士の将来性に、疑問を唱える声が、上がるようになっています。

そこで、ここからは、それぞれの職業の将来性について、より具体的に説明していきます。

3-2-1.公認会計士の将来性

まずは公認会計士の将来性です。

前提として、公認会計士は、将来性の高い職業です。

前述した通り、公認会計士には以下2点の特徴があるからです。

- 資格試験の難易度が高い=資格取得者が限定される

- 公認会計士だけが行える独占業務「財務諸表監査」がある

しかしここ数年で、公認会計士の将来性を疑問視する声が高まっています。

その理由は、AI(人工知能)やRPA(自動化)といった技術の進歩により、公認会計士の仕事を人間がする必要がなくなってしまうのではないかという、懸念にあるようです。

しかし、それは無用な心配です。

確かに、公認会計士の行う監査や会計の業務において、その一部は、AIやRPAに置き換えられていくでしょう。でも、現時点では、公認会計士の全ての仕事をAIに任せたり、自動化することは不可能です。

なぜなら、公認会計士の独占業務である「財務諸表監査」には、AIには遂行の難しい要素が、多数含まれるからです。

例えば以下のような仕事は、AIには難しいので、置き換わることはないでしょう。

- 監査の対象となる財務諸表に含まれる「人間の予測や理論、判断」を読み取る

- 企業の思惑を探り、粉飾決算を見抜く

- 監査中の判断や業務に、責任を持つ

したがってAIによって公認会計士の仕事が効率化されることはあっても、公認会計士の仕事自体がなくなることはないと考えられます。

また、公認会計士の就職市場、特に監査法人は、人手不足が原因で、現状「売り手市場」となっています。すなわち公認会計士の需要は高く、引く手あまたの状態です。

これは、これまで監査を担っていた人材が、コンサルタントやアドバイザーとなったり、スタートアップ企業で働くケースが増えたりしていることが、原因とされています。

参考:NHK NEWS WEB「ビジネス特集 監査に異変 会計士が足りない?」

今後、よほど大きな社会情勢や景気の変化などがない限り、この状況は続くでしょう。よって、公認会計士の将来性を不安に思う必要はありません。

3-2-2.税理士の将来性

次に、税理士の将来性についてです。税理士も、公認会計士同様、将来性の高い職業だといえます。

先に挙げた通り、税理士にも、以下2点の特徴があるからです。

- 資格試験の難易度が高い=資格取得者が限定される

- 税理士だけが行える独占業務「税務業務」がある

しかしここ数年で、税理士の将来性を疑問視する声が高まっています。

その理由は、以下2点です。

- AI(人工知能)やRPA(自動化)といった技術の進歩により、税理士の仕事がなくなる

- 税理士の需要と供給のバランスが崩れてきている

1点目の「AI(人工知能)やRPA(自動化)といった技術の進歩」に関しては、「3-2-1.公認会計士の将来性」でも述べた通り、あまり心配する必要はないでしょう。

税理士は、多くの人とコミュニケーションを取りながら進めていかなければならない業務が多く、AIやRPAだけで完結させることはできません。今後も人間の手による業務が不可欠といえます。

次に2点目の税理士の需要と供給のバランスが崩れてきているということについて。

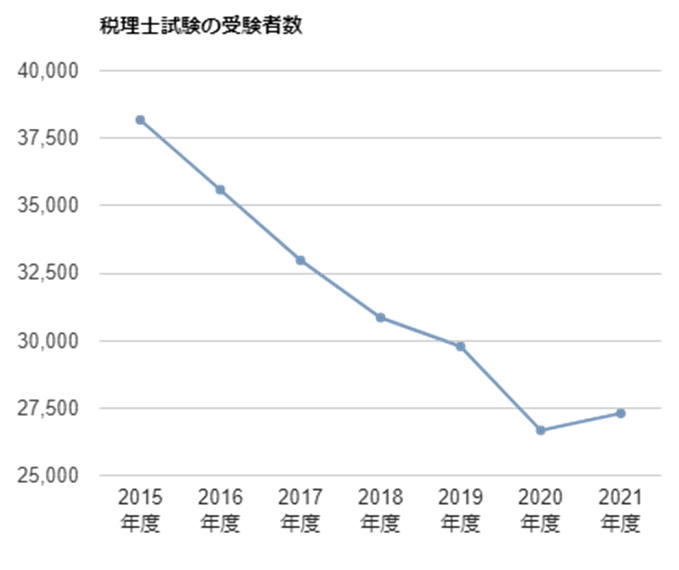

たしかに税理士の登録者数は年々増加しています。しかしその一方で近年の税理士試験受験者が減少傾向であることからもわかるように、税理士業界は高齢化が進んでおり、むしろ今は税法の複雑化やインボイス制度の導入に伴い税理士業界は人手不足であるといわれています。

さらに、最近は税理士へのニーズとして税務以外にも、ITコンサルティングや経営コンサルティングなどを通じて企業のサポートをすることの需要が高まっています。

企業の経営者や個人事業主にとって最も身近で頼れる相談役である税理士の仕事は今後もなくなることはないでしょう。

結論として、公認会計士も税理士も現状では将来性に問題はなさそうです。

ただ、いずれの資格であっても時代や環境によって求められるスキルや知識はちがうので、公認会計士や税理士になったあとも自己研鑽をしていくことでより価値のある仕事をすることができるでしょう。

また、AIについても、「AIに仕事を奪われる」のではなく「AIを使いこなす」ことがいまの会計士や税理士に求められています。

3-3.公認会計士と税理士の収入の違い

次に、公認会計士と税理士の、収入の違いについて解説します。

まずは、公認会計士と税理士の平均収入を紹介します。

| 公認会計士と税理士の平均収入(2022年) |

|---|

| 746.6万円 |

厚生労働省「税理士|job tag(職業情報提供サイト)」

2022年における、公認会計士と税理士の平均収入は、746.6万円でした。

上記データの元となっている、厚生労働省の「賃金構造基本統計調査」では、公認会計士と税理士の職種がひとくくりにされており、収入の差が分かりません。

ただし、一般的には、公認会計士の方が税理士より高収入が得やすいといわれており、数百万円の差がつくことも少なくありません。

その理由は、以下3つにあると考えられます。

- 仕事内容の違い

- 勤務先の規模

- クライアントの違い

それぞれの違いについて、以下の表にまとめました。

| 公認会計士 | 税理士 | |

|---|---|---|

| 主な仕事内容 | 財務諸表監査 | 税務一般 |

| 勤務先の規模 | 大規模が多い | 中小規模が多い |

| 主なクライアント | 大手企業 上場企業 | 中小企業 個人事業主 |

税理士の主な仕事内容が、税務一般であるのに対して、公認会計士はより専門性の高い「財務諸表監査」をメインとしています。

また、公認会計士の資格を取れば、税理士試験の全科目が免除されます。

そのほかに、勤務先の規模の大きさも収入に影響します。公認会計士の勤務先は大規模であることが多いのに対して、税理士は中小規模が多いからです。

具体的には、税理士のクライアントは、中小企業や個人事業主がメインですが、公認会計士の主なクライアントは、「財務諸表監査」を行う必要のある、大手企業や上場企業です。

このように、仕事内容やクライアントによって、公認会計士と税理士の報酬に差が生じやすくなります。

ただし「3-1.公認会計士と税理士の就職先/クライアントの違い」で挙げたように、働き方など、もろもろの条件によっては、同じ年齢、性別、キャリアでも、公認会計士よりも収入の高い税理士も、少なからず存在します。

収入の違いよりも、どのような働き方がしたいかを重視する方がよいでしょう。

4.1日でも早く勉強を始めた方が公認会計士試験合格に近づける!2つの理由

もしあなたが資格試験の受験を考えているのなら、1日でも早く勉強を始めた方が、合格に近づけます。

公認会計士や税理士の資格試験の場合、その理由は以下の2点です。

理由その1:勉強時間と勉強量を増やせるから

理由その2:受けられる試験の回数を増やせる可能性があるから

ここからは2つの理由について、くわしく解説します。

4-1.勉強時間と勉強量を増やせるから

1つ目の理由は、1日でも早く勉強を始めると、その分、勉強時間と勉強量を増やせるからです。

「2-2.公認会計士と税理士の資格取得の難易度」でも述べたとおり、公認会計士や税理士の資格を取得するには、膨大な勉強時間が必要です。

目安としては、以下の勉強時間と勉強期間がかかると考えてください。

| 公認会計士 | 税理士 | |

|---|---|---|

| 勉強時間の目安 | 3000時間 | 2500時間 |

| 資格取得にかかる期間の目安 | 学生:1.5~3年 社会人:2~4年 | 学生:2~3年 社会人:3~5年 |

もちろん勉強の質や効率性も大切です。しかし、どんなに勉強の質をあげたとしてもある程度の勉強量は必要です。

実際、公認会計士の受験経験者も、このように語っています。

もし資格取得を目指すのであれば、1日でも早く勉強を始めた方が、勉強量を増やせます。

勉強量を増やせれば、結果として、合格に近づけるでしょう。

4-2.受けられる試験の回数を増やせる可能性があるから

2つ目の理由は、1日でも早く勉強を始めると、受験できる試験の回数を増やせる可能性があるからです。

受験できる試験の回数は、勉強を始めるタイミングによって変わります。

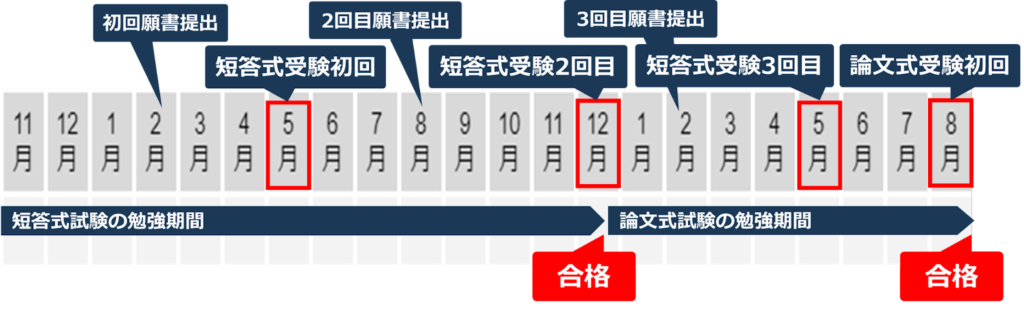

公認会計士試験では、マークシート式の「短答式試験」が年に2回、短答式試験に受かったら進める、記述式の「論文式試験」が年に1回行われています。

それぞれの試験のスケジュールは、以下の通りです。

| 願書受付期間 | 試験日程 | 合格発表 | |

|---|---|---|---|

| 第Ⅰ回短答式試験 | 8月下旬~9月中旬 | 12月上旬 | 翌年1月中旬 |

| 第Ⅱ回短答式試験 | 2月上旬~下旬 | 5月下旬 | 6月下旬 |

| 論文式試験 | 8月下旬(3日間) | 11月中旬 |

2024年(令和6年)の公認会計士試験の実施は、以下のように予定されています。

| 願書受付期間 ※インターネット出願の場合 | 試験日程 | 合格発表 | |

|---|---|---|---|

| 第Ⅰ回短答式試験 | 2023年8月25日(金) ~9月14日(木) | 2023年12月10日(日) | 2024年1月19日(金) (予定) |

| 第Ⅱ回短答式試験 | 2024年2月5日(月) ~2月26日(月) | 2024年5月26日(日) | 2024年6月21日(金) (予定) |

| 論文式試験 | 2024年8月16日(金) ~8月18日(日) | 2024年11月15日(金) (予定) |

初めて公認会計士の試験にチャレンジする場合、まずは短答式試験を受けますが、最初に受けるのは12月実施の第Ⅰ回短答式試験でも、5月実施の第Ⅱ回短答式試験のどちらでも構いません。

例えば、前年の秋、10月頃に、公認会計士の資格取得を考え始めたとします。

悩んだ挙句、決心を固めたのが新年度の4月だった場合、以下のスケジュールで受験することになります。

4月から勉強を始める場合

この場合、初めて1次試験を受けられのは12月、その次の機会は翌年の5月になります。

最初の試験を受けるまでの準備期間は、約8ヵ月です。ここで受かれば2次試験の準備もしっかりできますが、現実的に考えると、合格の可能性が高いのは2回目、あるいは3回目です。

たとえ2回目の受験で1次試験を突破したとしても、2次試験の勉強期間が十分ではないので、2次試験に受かるのは、早くても翌々年の8月と考えるのが妥当でしょう。

一方で、あまり悩まずに、11月中に資格取得の決心を固めて、勉強を始めていたら、どうでしょう。

前年11月から勉強を始める場合

この場合、願書提出の2月に間に合うので、初めての1次試験が5月に受けられます。その次の機会は12月です。

最初の試験を受けるまでの準備期間は、約6ヵ月です。こちらでも現実的に合格の可能性が高いのは、2回目か3回目でしょう。

しかし、前年11月に勉強を始めた場合、4月から勉強を始めるよりも、初回の受験が1回前倒しできます。

よって、2回目の受験で1次試験を突破できれば、4月から勉強を始めるよりも丸々1年早く、試験に受かる可能性が十分あるのです。

このように、同じタイミングで資格取得を考え始めていても、勉強を始めるのが遅くなると、同じ期間でも受けられる試験の数が減ってしまうケースがあります。

もちろん、試験は「受ければ受かる」わけではありません。でも、まずは受けなければ、受かる可能性はゼロです。試験を受けてみないことには、何も始まりません。

同じ期間でも、1回より2回、2回より3回のチャンスを得る方が、合格の可能性は大きくなります。

後悔することのないように、資格取得を思い立ったら、できるだけ早く決心を固めて、1日でも早く勉強を始めることをおすすめします。

5.公認会計士試験合格者の大半が「資格スクール」に通っている?

先ほど、公認会計士を目指すには早めに勉強を始めたほうがいいと言いましたが、やみくもに勉強しても公認会計士試験に合格することはできません。

公認会計士試験に挑むには、冷静に戦略を練る姿勢こそが大切です。

実は、予備校ごとに発表されている合格者数をもとにすると、公認会計士の試験に合格した人の大半が、資格スクールに通っていることが予想できます。

資格スクールに入ると、テキストや講義、受験のノウハウ、最新の情報など、受験に必要なさまざまなモノを手に入れられます。

結果として、最も効率的に、合格への道を突き進めるのです。

以下の条件に当てはまる方には、資格スクールを受講すべきでしょう。

- 資格勉強を、何から始めたらいいか分からない

- 効率的な勉強方法が分からない

- 試験攻略のノウハウが知りたい

- 最短期間で合格したい

- 学校や仕事、育児などとの両立を考えている

- 地方に住んでいて、情報がなかなか手に入らない

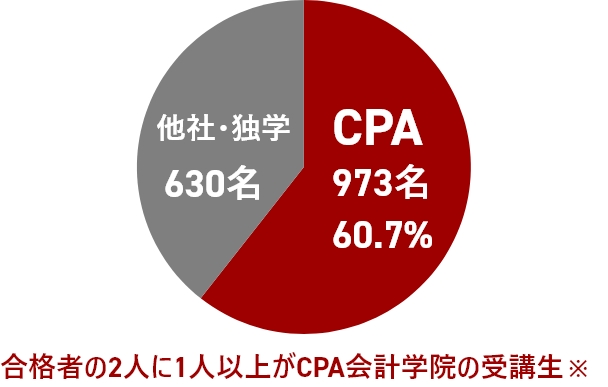

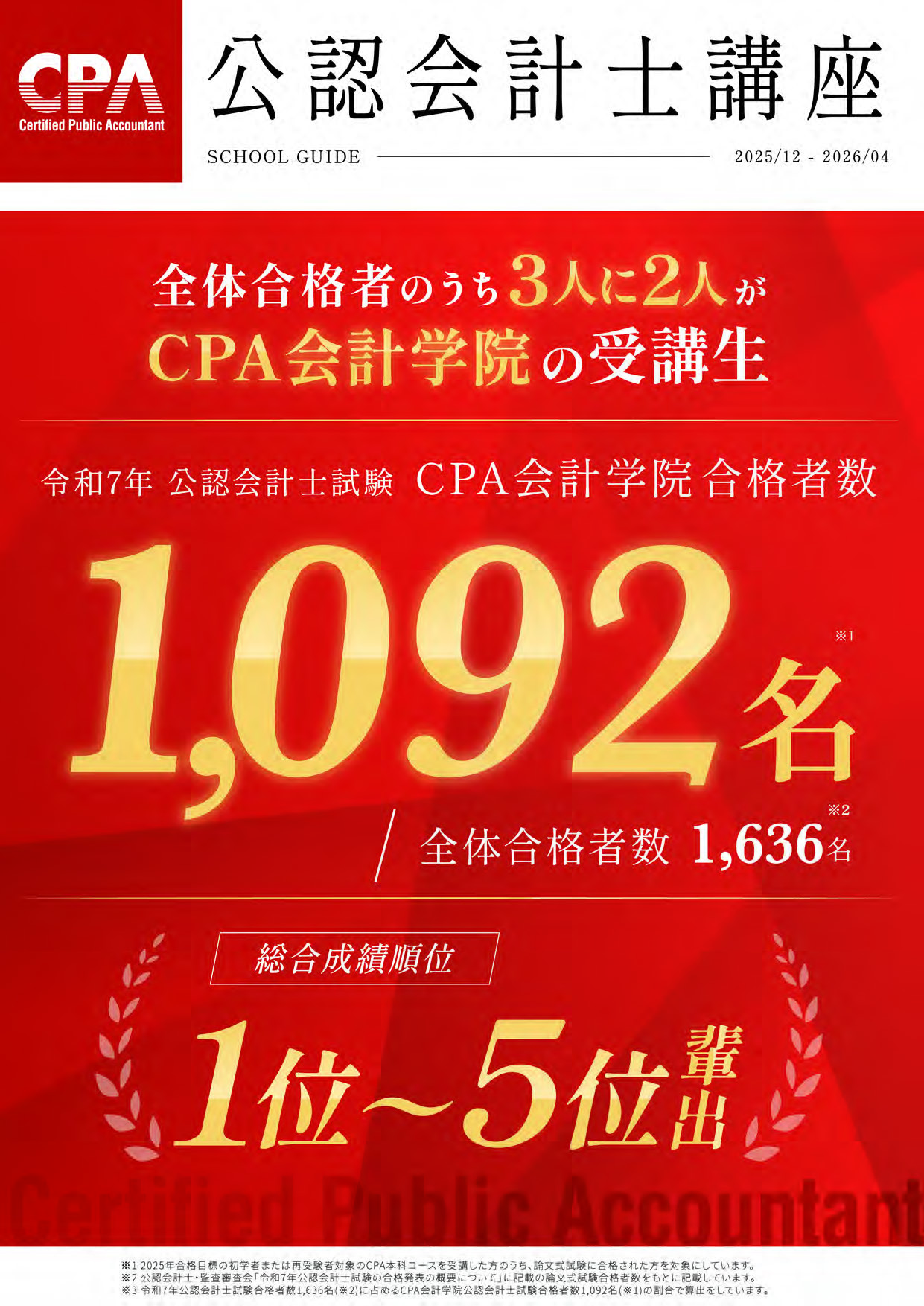

6.CPA会計学院なら2024年合格者占有率60.7%!確かな実績には裏付けがある

CPA会計学院は令和6年公認会計士試験で973名の合格者を輩出しました。全体の合格者数が1,603名だったので、合格者占有率は60.7%と高い合格実績※となっています。

- ※合格者占有率算定方法について

-

※ CPA会計学院公認会計士試験合格者数973名は、2024年合格目標の初学者または再受験者対象のCPA本科コースを受講した方のうち、論文式試験に合格された方を対象としております。

※ 全体合格者数は、公認会計士・監査審査会「令和6年公認会計士試験の合格発表の概要について」に記載の論文式試験合格者数をもとに記載しています。

※ 令和6年公認会計士試験合格者数に占めるCPA会計学院公認会計士講座本科生論文式試験合格者の割合で算出をしています。

CPA会計学院の高い合格実績を裏付ける強みを三つ挙げるとしたら、以下の通りです。

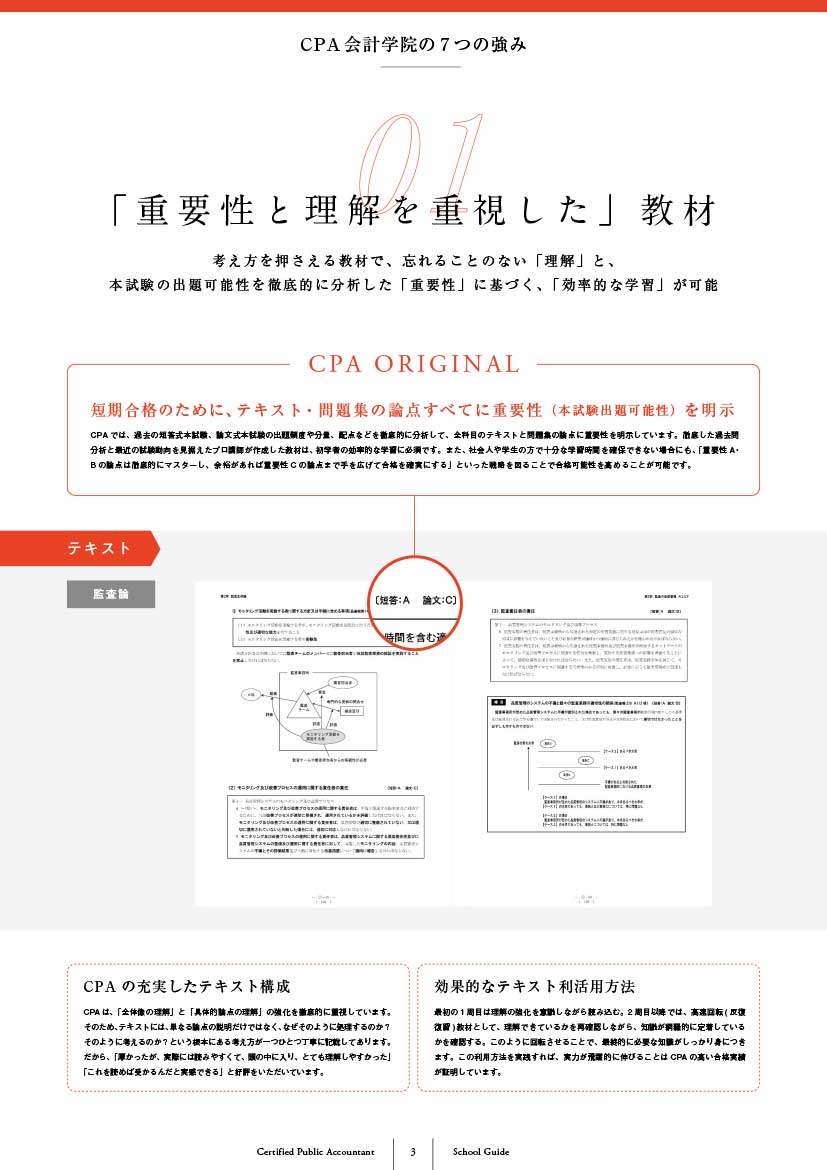

6-1.出題傾向を徹底的に分析した「教材」

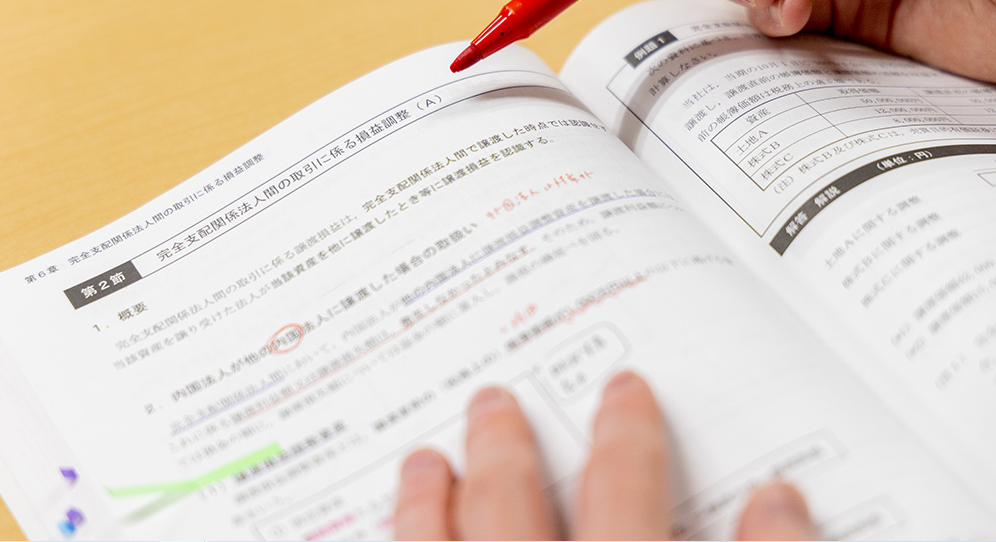

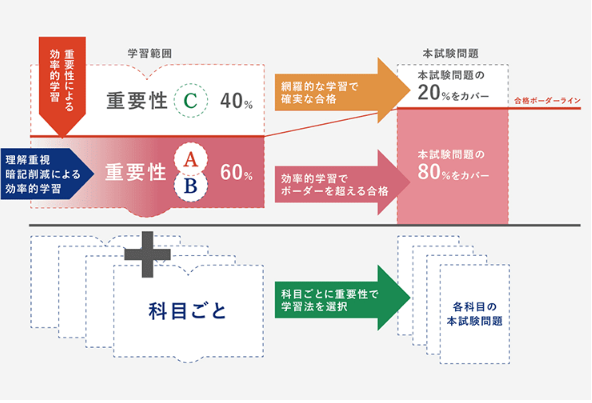

CPA会計学院の1つ目の強みは、出題傾向を徹底的に分析した「教材」です。

CPA会計学院の教材は、公認会計士試験の出題傾向を、徹底的に分析して、作成されています。

具体的に説明すると、過去の試験内容の出題頻度や分量、配点などを徹底的に分析。全科目のテキストと問題集の論点に、「重要性(出題可能性)」を、A・B・Cに分けて、明示しています。

重要性の高い、A・B部分を優先することで、試験問題の80%がカバーでき、効率的な学習ができます。

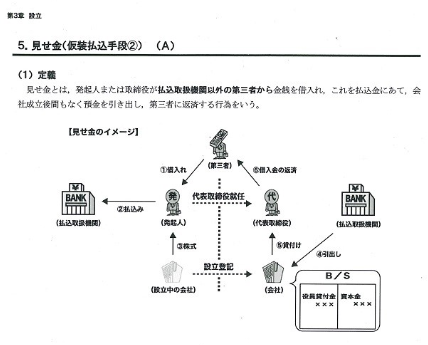

また、テキストには図解を積極的に採用し、ビジュアルに訴えることで、理解しやすくしています。

教材について、より詳細を確認したい場合には、以下のリンクからサンプルがご覧になれます。

6-2.経験豊富な講師陣による「質の高い講義」

CPA会計学院の講義は、なぜそうなるのかという「考え力」と、本質の「理解」を重視して展開します。

暗記に終始する学習ではないので、頭に入りやすいうえ、根本的な部分が理解できているので、応用力をスムーズに身に付けることができます。

また、1つの科目を複数の講師が担当しているため、全ての科目について、自分に合った講師や講義を選んで受講できるのも、受験生に選ばれる理由です。

講義は以下3つのレベルに分かれており、ご自身のニーズに合ったものをお選びいただけます。

| レギュラー講義 | 圧縮講義 | 短答対策講義・ 論文対策講義 | |

|---|---|---|---|

| 対象 | ・初学者 ・苦手科目を克服したい 学習経験者 | 学習経験者 | 試験対策をしたい受験経験者 |

| 特徴 | 必要な知識を丁寧に説明 | ・レギュラー講義を圧縮 ・試験に必要な範囲を網羅 | ・試験に特化した特別対策講義 ・問題演習を軸に整理 |

| 内容 | 基本論点から難解な論点へ、段階的に学習 | 短答・論文対策において 重要性の高い論点を学習 | 短答・論文それぞれの 試験突破に特化した学習 |

CPA会計学院では、受講をご検討中の方に無料でご利用いただける、公認会計士講座の体験講義(全6回)をご案内しています。

以下のような理由で、CPAの公認会計士講座が気になっている方は、ぜひお気軽にお試しください。

- 公認会計士の資格が気になっている

- 公認会計士試験の内容が、どういうものか知りたい

- CPAの講義を受けてみたい

- CPAの講義の雰囲気を体感したい

6-3.3つの受講スタイルの全てで「オンライン学習」を完全サポート

CPA会計学院では、通学講座、通信講座、通学・通信併用講座の3つの受講スタイルをご用意しています。

| サービス比較表 | 通学講座 | 通信講座 | 通学・通信併用講座 |

|---|---|---|---|

| ライブ講義・ライブ授業 | ○ | △※1 | ○ |

| デジタル教材 | ○ | ○ | ○ |

| 自習室のご利用 | ○ | △※2 | ○ |

| 対面での相談・質問 | ○ | ○ | ○ |

| 電話での相談・質問 | ○ | ○ | ○ |

| 教材の受け取り方法 | 校舎窓口 | 郵送 | 郵送 |

| 答練の受け取り方法※3 | 校舎受け取り (教室または窓口) | 郵送 | 郵送※4 |

上記の比較表をみるとお分かりいただけるように、3つの受講スタイルにはほとんど差がなく、ご自身のライフスタイルに合わせた活用が可能です。

特に注目していただきたいのは、通信講座はもちろん、通学講座でも、全てのオンラインサービスが受けられる点です。

全ての講義をWebで視聴でき、全てのテキストをWebで利用できるので、いつでもどこでも効率的に勉強できますよ。なお、全ての講義をWebで視聴できるのは、CPAだけ(2023年9月時点)です。

例えば、以下のような条件で資格取得を目指している方には、大きなメリットとなるでしょう。

- 大学の通学時間や空き時間に勉強したい

- 仕事の通勤時間や昼休みに勉強したい

- 家事・育児のスキマ時間に勉強したい

- 県内に資格スクールがなく、通えない

オンライン上のサポートとして、以下のようなデジタル学習コンテンツがご利用いただけます。

- Web講義の視聴(アプリ)や講義ダウンロード

- Webテキストの閲覧、PDF教材のダウンロード、Web問題集(アプリ)の利用

Web講義は、校舎で行われたライブ講義の収録を、最短で翌日から配信しています。全ての講義・授業が配信されるので、必要に応じて何度でも繰り返し視聴できます。

もし分からないことがあれば、対面はもちろん、電話やメール・バーチャル校のビデオ通話での相談や質問も受け付けております。

教材は全て、WebやPDF形式で、ご提供しています。

数が多く、重さのあるテキストを、持ち歩くことなく、いつでも、どこでも、学習できます。特に学業や仕事と、資格試験取得を両立させている方には、とても便利にご利用いただけます。

CPA会計学院では、このほかにも、オンライン学習に役立つ、さまざまなデジタル学習コンテンツをご用意しています。くわしくは以下のページでご確認ください。

ここまで紹介してきた通り、CPA会計学院では、受講生へのさまざまな工夫や支援に取り組んでいます。

その結果が、合格者占有率60.7%という成果に結びついているのです。

- ※合格者占有率算定方法について

-

※ CPA会計学院公認会計士試験合格者数973名は、2024年合格目標の初学者または再受験者対象のCPA本科コースを受講した方のうち、論文式試験に合格された方を対象としております。

※ 全体合格者数は、公認会計士・監査審査会「令和6年公認会計士試験の合格発表の概要について」に記載の論文式試験合格者数をもとに記載しています。

※ 令和6年公認会計士試験合格者数に占めるCPA会計学院公認会計士講座本科生論文式試験合格者の割合で算出をしています。

もしあなたが「絶対に公認会計士になりたい」「なるべく早く資格を取りたい」と考えているのなら、数ある公認会計士の資格スクールの中から、CPA会計学院を選びましょう。

満足いく結果を出せるよう、全力でサポートいたします。

まずは資料請求をご希望という方には、公認会計士講座のパンフレット(紙面・PDF)をお届けしています。さらに資料請求者様限定で、Web上の無料体験講義をご視聴いただけます。

7.まとめ

公認会計士と税理士には、以下のような違いがあります。

| 公認会計士 | 税理士 | |

|---|---|---|

| 主な就職先 | 監査法人 | 税理士事務所、独立開業 |

| 主なクライアント | 大企業 | 中小企業や個人 |

| 将来性 | 非常に高い | 高い |

| 収入 | 非常に高い | 高い |

| 資格の難易度 | 難しい | 難しい |

資格の難易度と、職業の将来性には大きな違いはありません。

しかし、就職先やクライアント・収入には違いがあります。

公認会計士も税理士も、取得の難易度が高い資格です。

もし資格取得を目指すなら、1日でも早く、資格スクールを活用して、試験の準備をすることをおすすめします。

コース詳細、合格者の声、料金などをひとまとめに

- 資格スクールに通うメリットって何?

- CPA会計学院で合格した人ってどんな人?

- 合格するまでの学費はどれくらい?

悩みや疑問が尽きない。でも資格スクール選びは後悔なく進めたい。そんな方も多いのではないでしょうか。

CPA会計学院では、毎日実施している受講相談やセミナーで皆さまからよくお寄せいただくご質問に基づき、これから公認会計士試験の学習を始める方に必要な情報を、一冊のパンフレットにまとめています。

【パンフレットの内容を一部抜粋でご紹介】

- CPA会計学院の7つの強み(教材・講義・講師など)

- 通学講座/通信講座/通学・通信併用講座の比較

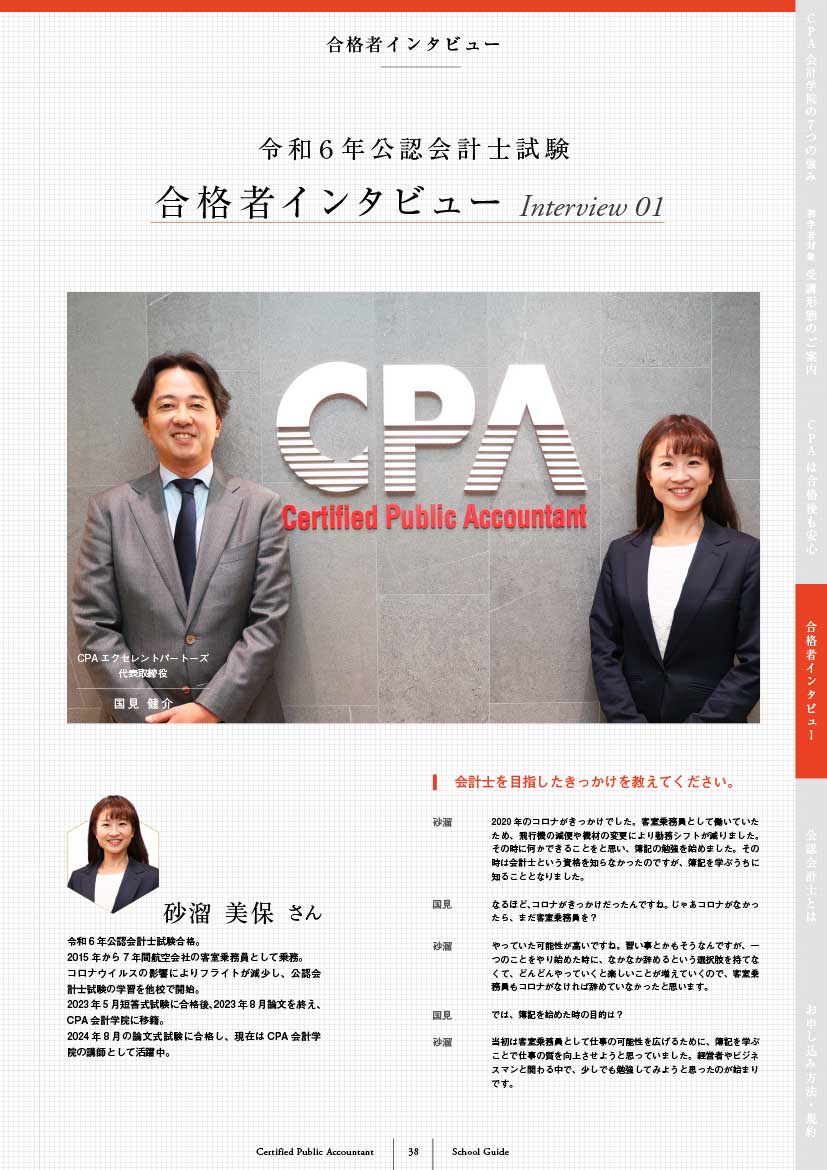

- 合格者インタビュー

- お申込み方法

- コースの詳細・価格表 ※別紙

などを豊富なイラストや写真とともにご紹介しています。

資格スクール選びは、公認会計士試験の合否を、つまりその後の人生のキャリアを左右する。そういっても過言ではありません。

- 「ネットの情報だけで何となく資格スクールを選んで後悔しました」

- 「一校の情報しか調べずに選んだらモチベーションが続かなかった」

- 「”友達や先輩が通っている”で選んだら、講義や教材が自分に合わなかった」

他校からCPAに移籍してくる方からそういった声をお聞きすることもあります。

資格スクール選びに必要なのは正確かつ効率的な情報収集です。

このパンフレットを読めば「CPAの圧倒的な合格実績の秘訣」を理解できます。

同封の「合格者体験記」では、その年の合格者1,092名の中から、これから公認会計士を目指す方にとって参考となる体験記を厳選して掲載しています。

「在学中合格」「通信で合格」「社会人で合格」「移籍して合格」など、多様な先輩たちの合格者の声が「一歩を踏み出す勇気になった」という方も多くいらっしゃいます。

パンフレットは無料でお届けします。すぐに見たいときに便利なPDFデータも合わせてお送りします。

また、資料請求をしていただいた方は、無料体験講義をご覧いただけます。簿記3級相当の「公認会計士講座入門Ⅰ」のWeb講義動画、テキスト・問題集のPDFデータをお送りします。

下記のボタンから次のページに進んで、資料請求フォームを埋めて送信ボタンを押していただくと、資料請求のお手続きは完了です。

ぜひお気軽にご利用ください。

公認会計士を目指したい方は

こちらのページも参考にしてください

公認会計士講座

令和7年 合格実績 | 公認会計士試験 合格者数1,092名・合格専有率

※66.7%。本気で公認会計士を目指すならCPA

圧倒的な合格実績と万全なサポート体制合格を目指すなら

CPA会計学院

関連記事

ランキング

カテゴリー一覧

-

公認会計士を目指す方へ

これから公認会計士を目指される方向けに、試験情報や公認会計士資格などの基礎知識をご紹介。

-

米国公認会計士(USCPA)

米国公認会計士(USCPA)とは・試験制度・キャリアなどについてご紹介。

-

公認会計士 学習方法

公認会計士資格取得に必要な勉強量、効率的な学習方法などを合格者の声も交えてご紹介。

-

公認会計士 キャリア

試験合格後の就職活動や公認会計士の十人十色のキャリアを具体例を挙げながらご紹介。

-

その他

公認会計士全般についてのコラムをご紹介。